Ultima lună a fost marcată de incertitudini ridicate, iar îndemnul pentru „toată lumea” este unul la prudență în această perioadă, spune Simona Ichim, economist principal la Direcția de Stabilitate Financiară a Băncii Naționale.

Expertul a vorbit miercuri la evenimentul Imobiliare .ro HUB 2025, unde a făcut o amplă analiză a pieței imobiliare din primul trimestru al acestui an.

„Dacă ținem cont de trei lucruri esențiale, nu avem de ce să ne facem griji legat de rambursarea creditelor. Unul ar fi să ne îndatorăm la un nivel sustenabil, și anume să nu ne întindem mai mult decât ne este plapuma, astfel încât indiferent de ce creșteri de rate ale dobânzii ar fi, eu să pot să îmi continui plata ratelor”, a spus Ichim.

A doua recomandare – în opinia specialistului citat – ar fi să evităm îndatorarea în valută, recomandarea ei fiind să luăm creditul în moneda în care ne luăm salariul.

Și un alt lucru important, a continuat ea, ar fi să încercăm pe cât posibil să alegem credite cu dobândă fixă sau cu perioadă inițială fixă a dobânzii, astfel încât să fim protejați de eventuale variații ale dobânzii.

Profilul celui care a luat un credit ipotecar în primele trei luni din 2025

Simona Ichim spune că a încercat să creioneze și un profil al celor care au luat credite ipotecare în primele trei luni ale acestui an – este vorba, preponderent, despre persoane tinere, cu vârstă cuprinsă între 30 și 40 de ani și care nu sunt cumpărători pentru prima dată.

Este important de menționat, mai precizează ea, că debitorii foarte tineri au un grad de îndatorare mai ridicat, iar avansul pe care îl dețin este mai mic ca valoare.

„Debitorii în vârstă între 30 și 50 de ani, cei care au ajuns la maturitate profesională, au un venit mai ridicat, au acumulat niște economii de-a lungul timpului. Ei au un grad de îndatorare mai scăzut și dețin și un avans mai consistent atunci când își accesează creditul”.

Accesibilitatea populației la piața creditului ipotecar a crescut

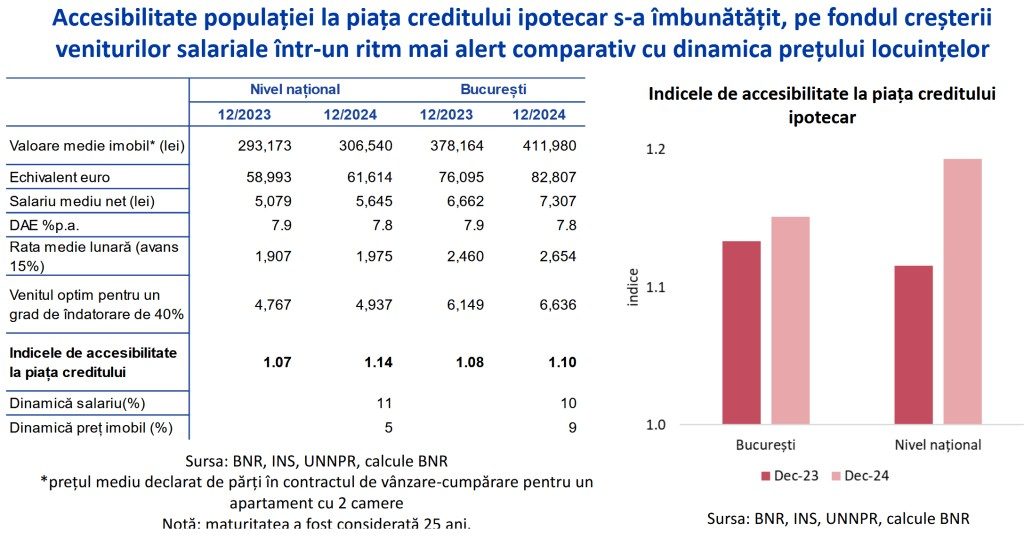

„Am calculat o rată medie lunară presupunând un avans de 15% minim pentru un credit în lei Prima Casă și o maturitate de 25 de ani. În București, rata ar fi undeva la 2.654 lei pentru un imobil la un apartament de două camere, sau în echivalent euro de 83.000. Am calculat apoi un venit optim cât ar trebui să câștige o persoană ca să poate să plătească această rată astfel încât gradul de îndatorare să nu depășească limita impusă de BNR, adică 40% pentru creditele în lei și vedem că acesta ar fi undeva la 6.600 lei. Dacă raportăm salariul efectiv câștigat la venitul optim necesar pentru accesarea acestui credit obținem indicele de accesibilitate”, explică Ichim.

Mai jos, avem evoluția valorii medii a unui a unui credit ipotecar și valoarea medie a unui apartament în bloc cu două camere. Ce este interesat de remarcat aici este că dacă până în perioada pandemiei aceste valuri mergeau în paralel, ulterior ecartul dintre ele se se mărește.

Mai jos, alte statistici interesante depre creditarea imobiliară:

Pe harta de mai jos vedem suma medie a creditului acordat în primele trei luni ale anului curent și vedem că în Cluj avem cea mai mare valoare a creditului. „Știm deja, Clujul este în top și la valoarea locuințelor. Urmează apoi București-Ilfov și centrele regionale Timiș, Constanța șamd”, conchide Simona Ichim

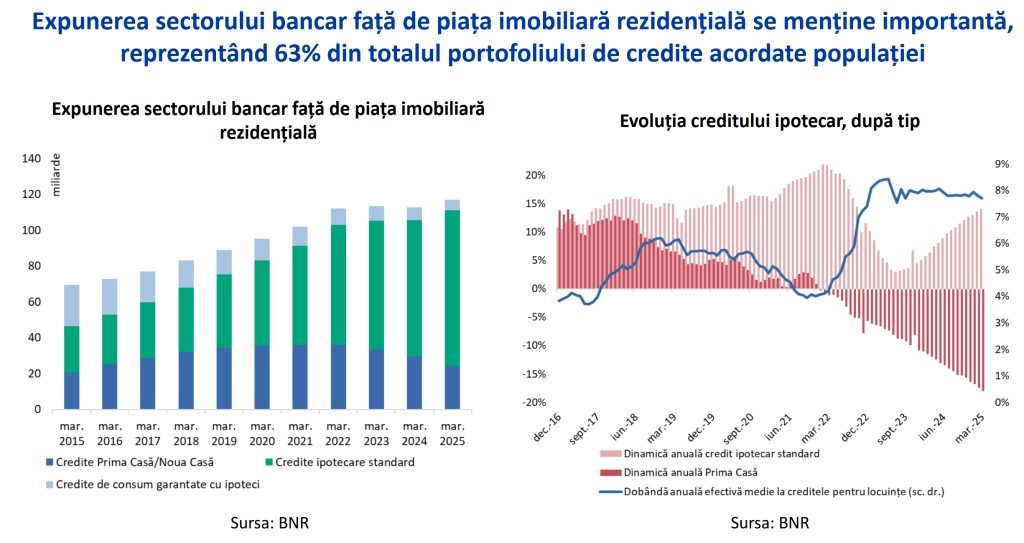

Dinamica creditului „Prima Casă” a fost într-un declin continuu în perioada recentă

O evoluție importantă pe care Ichim a menționat-o este legată de dinamica creditului „Prima Casă”, care în perioada recentă a fost într-un declin continuu.

„De asemenea, vedem creditele ipotecare care au crescut, creștere datorată mai multor factori: pe de o parte avem reducerea plafonului pentru creditele Prima Casă, avem diversificarea ofertei de credite ipotecare standard ale băncilor și dobânzile mai avantajoase pentru creditele cu perioada de fixare. Și mai avem și o creștere a puterii de cumpărare a populației”, a spus ea.

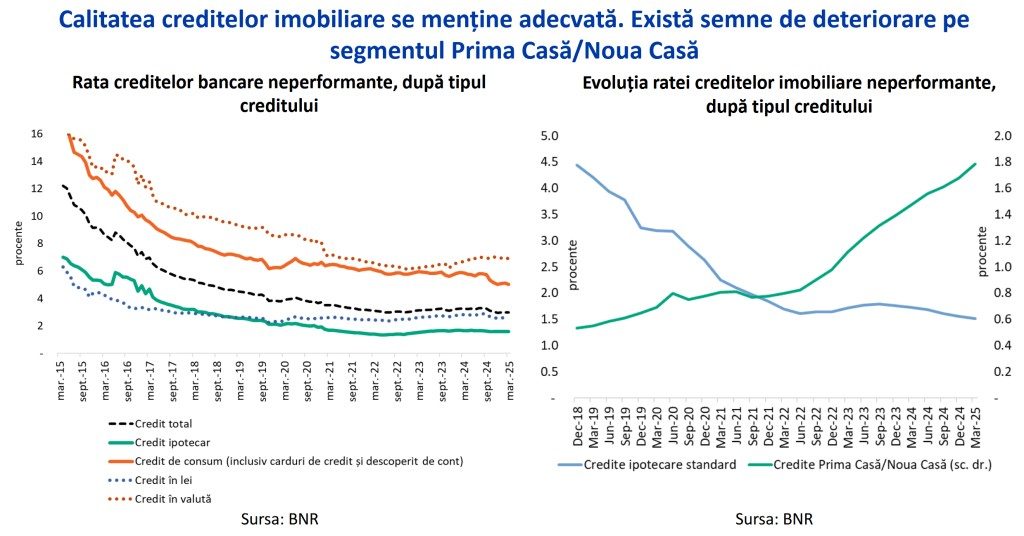

Calitatea creditelor imobiliare se menține adecvată și ca să o măsoare, BNR folosește un indicator care se numește rata creditelor neperformante, care reprezintă proporția creditelor care au întârzieri la plată mai mari de 90 de zile. Această proporție a creditelor cu probleme este foarte joasă în cazul creditelor imobiliare – undeva la 1,6%, sub rata creditelor nereformante aferentă creditelor de consum, care este undeva la 5%.

Vedem o evoluție interesantă, a mai spus economistul BNR. „Dacă de-a lungul timpului, creditele Prima Casă au avut o calitate superioară creditelor ipotecare standard, în ultima perioadă observăm o inversare a acestui trend”.

Dacă ne uităm la distribuția creditelor ipotecare după anul acordării, pentru că o bună parte din credite au fost acordate anul trecut în 2024, iar în ultimii 4 ani cumulat 61% din credite au fost acordate.

În graficul de mai sus, în dreapta, putem vedea proporția refinanțărilor și vedem că începând cu 2020 aceasta a început să crească. „Asta datorită și dobânzilor în creștere dar și a ofertelor băncilor de refinanțare cu ratele de dobândă cu perioadă de fixare inițială de 3-5-10 ani”, explică oficialul Băncii Centrale.

Potrivit acestuia, în prezent avem mai puțin de jumătate din stocul de credite ipotecare cu dobândă variabilă de la acordare până la scadență și avem o creștere importantă pe stocul credite cu perioada inițială de fixare a dobânzii între 1 și 5 ani. Dintre creditele care au dobândă variabilă, cea mai mare parte sunt cele ancorate la IRCC și o altă mică parte cu ROBOR.

Maturitatea medie a creditelor a scăzut de la 25 de ani la circa 22 de ani, iar gradul mediu de îndatorare a scăzut și el de la 40% în 2019, la 36% în prezent.

Articol preluat de pe: Hotnews Economie